Что происходит на рынке МФО

Ссудный портфель микрофинансовых организаций (МФО) РК по итогам третьего квартала 2023 года составил 1,2 трлн тенге — на 7% больше, чем кварталом ранее. Этот финансовый сектор принято считать быстрорастущим, хотя во многом это скорее обусловлено неверным пониманием статистики, пишет Finprom.kz.

В целом сектор МФО ещё серьёзнее дифференцирован, чем банковский сектор. Для понимания: из 1,2 трлн тенге займов на первую тройку МФО приходится 46,4%, на ведущую пятёрку — уже 58,2%, а на топ-10 — почти три четверти. Если же взять тридцать крупнейших МФО из 237 организаций, по которым собирает данные Нацбанк РК, на них придётся уже более 90% всего ссудного портфеля по сектору.

Конечно, деление условное, ведь онлайн-заём можно получить и в «традиционной» МФО (и в банке, если уж на то пошло). Речь скорее идёт о масштабах и принципе работы. Возьмём топовую пятёрку МФО, которая, напомним, консолидирует более 58% ссудного портфеля сектора. Две организации здесь — крупные финансовые институты с широким спектром работы: KMF и Solva («ОнлайнКазФинанс»). Ещё три — компании автокредитования: MyCar Finance, «Тойота Файнаншл Сервисез Казахстан» и «Шинхан Финанс», у них в принципе своя целевая аудитория и свой сегмент работы.

Для понимания масштаба: KMF и Solva работают как с физлицами, так и с бизнесом, обе листингуются на KASE. KMF участвует во множестве госпрограмм РК (например, совместно с фондом «Даму») и международных программ развития (скажем, с ЕБРР), рейтингуется в Fitch наряду с БВУ РК. У Solva есть своя платёжная карта, аналогичная банковским — Visa.

Понятно, что сравнивать работу таких фининститутов с небольшими онлайн-«займерами» бессмысленно. Эти МФО играют серьёзную роль в кредитовании населения и бизнеса, влияют на экономику страны (причём влияют позитивно), и в целом по своей природе ближе к БВУ. Даже при том, что тоже выдают «быстрые», но более крупные и «длинные» онлайн-займы (впрочем, банки тоже их выдают).

В последнее время в сторону МФО участились претензии и обвинения в закредитованности населения. Примечательно, что, хотя основные претензии со стороны мало разбирающихся в вопросе казахстанцев, а порой и властей, высказываются в сторону онлайн-МФО, цифры по объёмам займов обычно приводятся в целом по сектору МФО, а это в корне неверно.

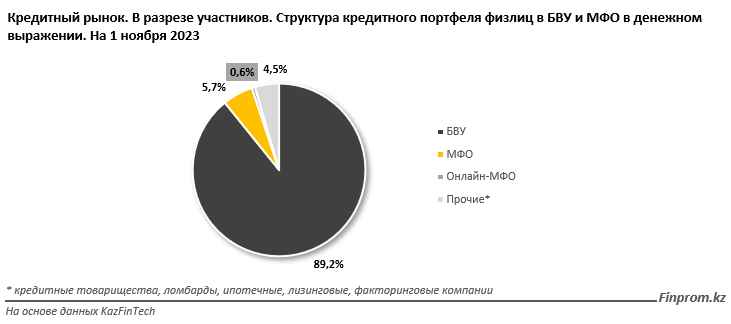

Уточним: по данным Первого кредитного бюро, в общем кредитном объёме БВУ занимают 89,2%, «традиционные» МФО и МФО, занятые в автокредитовании — 5,7%, а онлайн-МФО — всего 0,6%, что определённо не может серьёзным образом влиять на закредитованность населения.

Онлайн-МФО, в отличие от крупных «традиционных» МФО-гигантов сектора или МФО-автокредиторов, не выдают большие суммы в принципе. По оценке профильной Казахстанской ассоциации «ФинТех» (KazFinTech), если средняя сумма займа в «классических» МФО составляет 5–10 млн тенге (залоговые) или 0,5–1 млн тенге (беззалоговые), а в МФО-автокредиторах — 5–7 млн тенге, то для онлайн-МФО показатель достигает лишь 60–70 тыс. тенге.

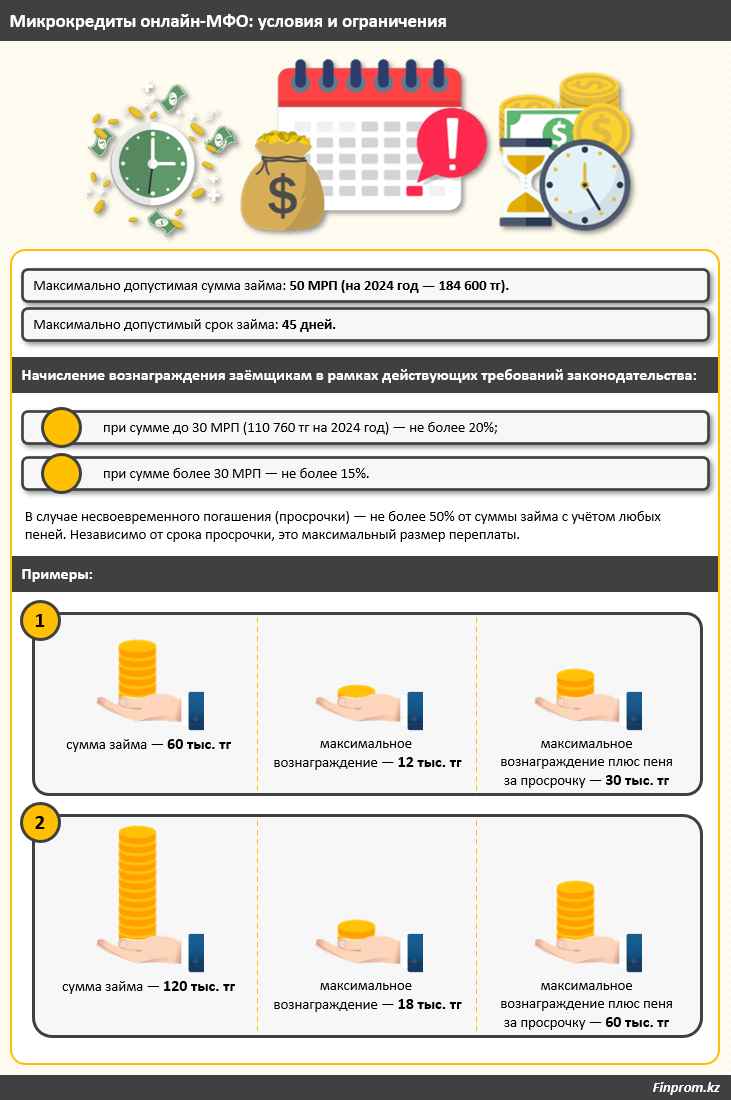

Сегодня законодательство строго ограничивает и жёстко регламентирует абсолютно все шаги в микрокредитовании. И когда человек, скажем, берёт микрокредит в размере 60 тыс. тенге, то, если он вернёт его в срок (скажем, через 3 недели), то переплатит 12 тыс. тенге и не более. А если просрочит возврат, то самый верхний предел переплаты, который ему грозит — через год, два или десять лет, не важно — это 30 тыс. тенге. Никаких «космических» процентов не будет: максимальная переплата со всеми пенями и начислениями не может превышать 50% от суммы займа — никогда.

Что касается просрочки в секторе, то в целом для МФО по итогам третьего квартала 2023 года ситуация такова: займы с просрочкой платежей от 31 до 60 дней составили 36,1 млрд тг (3% от портфеля), с просрочкой от 61 до 90 дней — 25 млрд тенге (2,1% от портфеля), с просрочкой более 90 дней — 74,3 млрд тг (6,2% от портфеля).

Общий уровень «долгой» просрочки в секторе сопоставим с «наиболее розничными» БВУ, что и ожидаемо. В то же время надо понимать, что разлёт показателей внутри сектора будет огромным. Так, скажем, если у крупнейшей МФО РК — KMF — уровень просрочки более 90 дней составляет лишь 4,5%, а у автокредиторов MyCar Finance и «Тойота Файнаншл Сервисез Казахстан» и вовсе лишь 1,3% и 1,7% соответственно, то у уже упомянутой Solva показатель достигает 12,4%, у «ФРИДОМ ФИНАНС Кредит» — 19,3%, и это всё ещё «классические» МФО с большой продуктовой линейкой, а не онлайн-«займеры» до зарплаты.

Среди самих PDL МФО показатели тоже заметно разнятся. Например, у МФО Akshabar («Честное слово») показатель «долгой» просрочки составляет 7,2%, у Quick Money — 11,1%, у «СиСиЛоун.кз» — 10,2%.

В целом с просрочками и проблемами возвратов займов бороться, конечно, необходимо. Эта работа со стороны профильной ассоциации KazFinTech ведётся. Так, например, у ассоциации есть омбудсмен и служба защиты прав потребителей, которая рассмотрела более 7 тыс. обращений за три года и помогла клиентам урегулировать спорные ситуации. В 2022 году была проведена масштабная реструктуризация просроченных займов на 2,5 млрд тг, количество заёмщиков с просрочкой сократилось с полумиллиона до 140 тыс.

Разумеется, отрасль остаётся крайне социально чувствительной, и именно потому, что кредит — это привилегия, доступная не всем. Серьёзно повысить закредитованность населения могут только фининституты, выдающие большие займы, и такие большие займы доступны далеко не всем физлицам и точно не рядовым гражданам. Однако именно такие большие займы в итоге «разгоняют» статистику закредитованности — об этом мы уже писали.

Попытка «скинуть» проблему закредитованности, которая сама по себе крайне спорная (и мы уже объясняли, почему), на МФО в целом или PDL МФО — тупиковая идея. Хотя бы потому, что МФО — любые — работают в правовом поле, контролируются АРРФР и отчитываются регулятору. Если же выдавить их с рынка, потребность в кредитах никуда не денется — просто на место контролируемых государством фининститутов вернутся криминальные «кредиторы» из 90-х с действительно «космическими» процентами, «счётчиками» и паяльниками наперевес. И тогда проблема точно обретёт критические масштабы.

Народный рейтинг МФО можно посмотреть здесь.

Фото из открытых источников

Если вы обнаружили ошибку или опечатку, выделите фрагмент текста с ошибкой и нажмите CTRL+Enter

Добавить комментарий